Reportajes

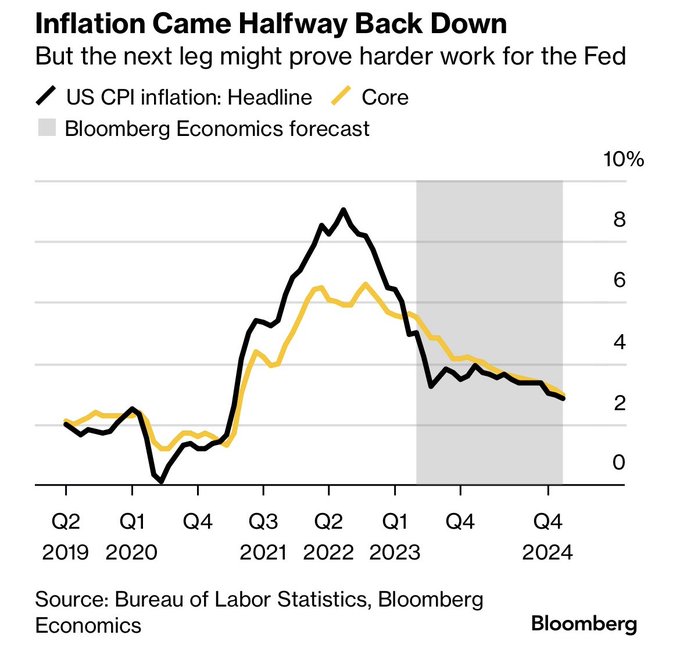

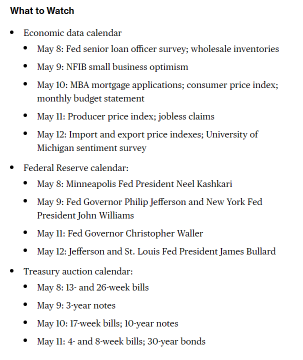

Estimaciones de los analistas de cara al dato de inflación en EEUU!

Estimaciones de los analistas de cara al dato de inflación en EEUU!

$MS: 5.1%

$GS: 5.1%

$JPM: 4.9%

$BAC: 5%

$NMR: 4.9%

$C: 5.1%

$UBS: 5%

JEFFERIES: 5%

SOCIETE GENERALE: 5.1%

TD SECURITIES: 5%

BLOOMBERG ECONOMICS: 5%

BARCLAYS: 5%

SCOTIABANK: 4.9%

$WFC: 5%

$BMO: 5%

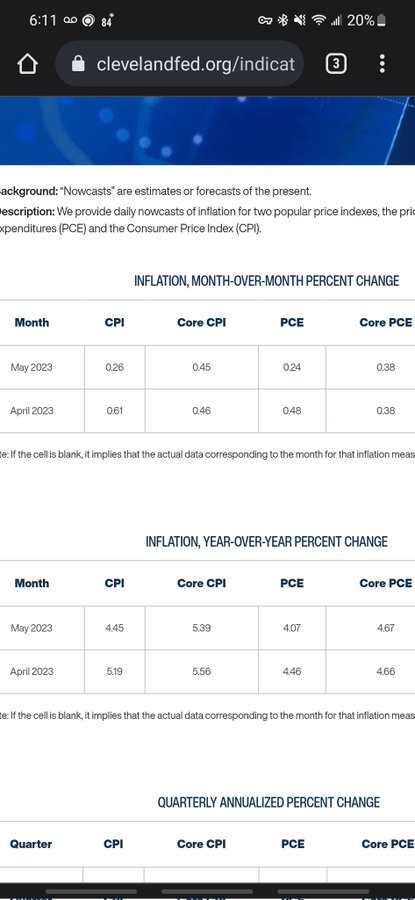

La FED de Cleveland situaba:

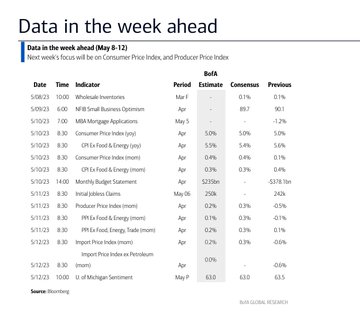

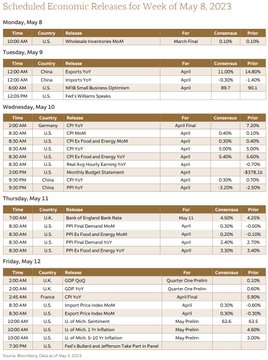

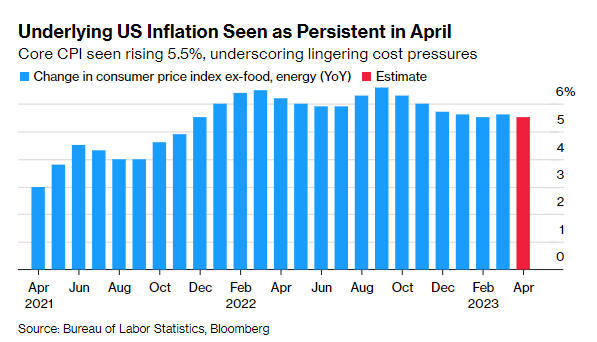

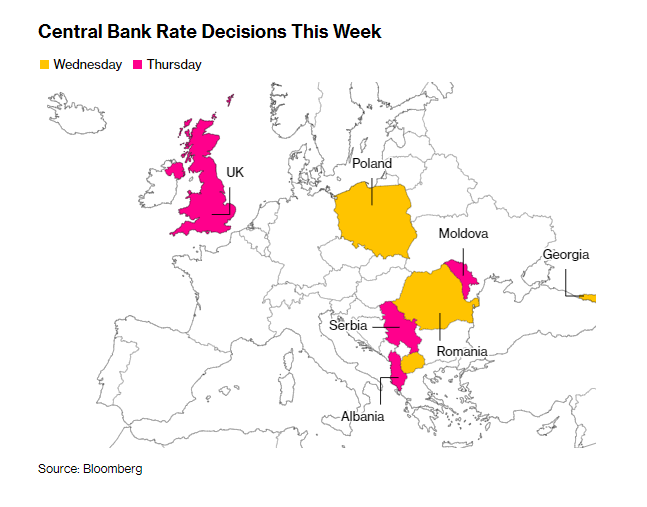

Agenda en los mercados semana del 08 al 12 de mayo!

Agenda en los mercados semana del 08 al 12 de mayo!

Lunes 8 de mayo:

Día festivo en el Reino Unido en honor a la coronación de Carlos III (8)

Reunión sobre pacto comercial Indo-Pacífico en Singapur (8)

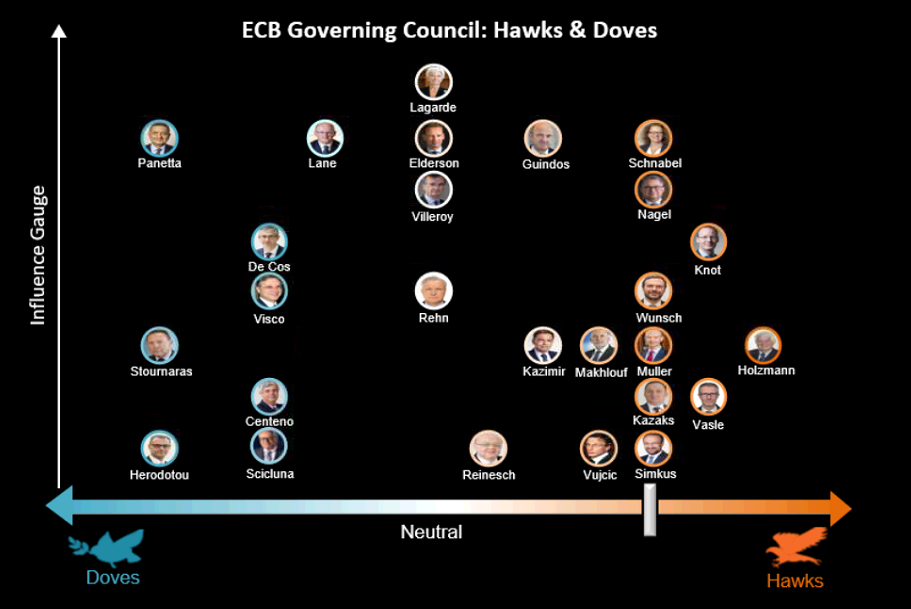

El economista jefe del BCE, Philip Lane, habla en la conferencia Forum New Economy en Berlín – Bloomberg (8)

Encuesta de opinión de los oficiales senior de préstamos de la Fed del 1T (8)

La Fed publica el Informe de Estabilidad Financiera de mayo de 2023 (8)

El presidente de la Fed de Minneapolis, Neel Kashkari, modera un panel de discusión sobre los aumentos del salario mínimo – Bloomberg (8)

Martes 09 de mayo

Olli Rehn, miembro del Consejo de Gobierno del BCE, habla en un evento del Banco de Finlandia sobre el euro digital – Bloomberg (9)

El gobernador del Banco de Portugal, Mario Centeno, habla en una conferencia sobre la ley marco para los reguladores portugueses. Fundación Oriente – Bloomberg (9)

El economista jefe del BCE, Philip Lane, participa en un panel en el evento del FMI "Acto de equilibrio de Europa: controlar la inflación sin una recesión" en Berlín - Bloomberg (9)

Vasle del BCE, Vujcic Speak – Bloomberg (9)

Isabel Schnabel, miembro del Comité Ejecutivo del BCE, da una conferencia en Hessischer Kreis – Bloomberg (9)

El gobernador de la Fed, Philip Jefferson, participa en una conversación virtual con la Cámara Negra de Atlanta – Bloomberg (9)

El presidente de la Fed de Nueva York, John Williams, habla ante el Club Económico de Nueva York – Bloomberg (9)

El presidente Joe Biden programó una reunión con los líderes del Congreso sobre el límite de la deuda. La secretaria del Tesoro, Janet Yellen, ha dicho que el gobierno de los EE. UU. se arriesgó a la suspensión de pagos tan pronto como el 1 de junio – Bloomberg (9)

Miercoles 10 de mayo

Istat de Italia publica nota económica mensual – Bloomberg (10)

El miembro del Consejo de Gobierno del BCE, Mário Centeno, pronuncia un discurso de clausura en una conferencia en Lisboa sobre "Alfabetización financiera digital: una estrategia para Portugal". –Bloomberg (10)

IPC de abril (10) EEUU

El Comité de Comercio, Ciencia y Transporte del Senado de EE. UU. votará una legislación bipartidista para reforzar las normas de seguridad ferroviaria después del desastre del tren químico de Ohio: Bloomberg (10)

Jueves 11 de mayo

El ministro de finanzas del Grupo de los Siete y los gobernadores de los bancos centrales se reúnen en Niigata, Japón, hasta el 13 de mayo – Bloomberg (del 11)

Ministro de Finanzas alemán Christian Lindner inicia viaje de cinco días a Japón y China – Bloomberg (11)

IPC e IPP de abril (11)

El Banco de Japón publica el resumen de opiniones de la reunión de política monetaria de abril – Bloomberg (11)

El miembro del Consejo de Gobierno del BCE, Pablo Hernández de Cos, participa en el IV Foro Internacional de Expansión – Bloomberg (11)

Isabel Schnabel, miembro de la Junta Ejecutiva del BCE, da una charla en el consejo asesor científico del Ministerio de Finanzas de Alemania – Bloomberg (11)

Pablo Hernández de Cos, miembro del Consejo de Gobierno del BCE, pronuncia el discurso de clausura de la conferencia IE University–Banco de España–Federal Reserve Bank of Saint Louis en Madrid – Bloomberg (11)

El vicepresidente del BCE, Luis de Guindos, participa en panel en la 20ª edición del ciclo de diálogos organizado por la Fundación Diario Madrid y el Cercle d’Economia en Barcelona – Bloomberg (11)

Reunión del BOE (11)

IPP de abril (11)

El gobernador de la Fed, Christopher Waller, habla sobre la estabilidad financiera y el cambio climático durante una conferencia en Madrid – Bloomberg (11)

Viernes 12 de mayo

Los ministros de Asuntos Exteriores de la UE se reúnen en Estocolmo – Bloomberg (12)

El vicepresidente del BCE, Luis de Guindos, imparte una conferencia en la Academia Europea Leadership de Barcelona – Barcelona (12)

Estimación del PIB del primer trimestre (12)

El economista jefe del Banco de Inglaterra, Huw Pill, habla – Bloomberg (12)

1T El Banco de Canadá emite una Encuesta de Oficiales de Préstamos Sénior (12)

Sentimiento del consumidor de la Universidad de Michigan de mayo (12)

El gobernador de la Fed, Philip Jefferson, y el presidente de la Fed de St. Louis, James Bullard, participan en un panel de discusión sobre política monetaria en la Universidad de Stanford – Bloomberg (12)

La presidenta de la Reserva Federal de San Francisco, Mary Daly, pronuncia un discurso de graduación en la Escuela de Políticas Públicas Sol Price de la USC – Bloomberg (12)

El presidente estadounidense, Joe Biden, recibe al presidente del Gobierno español, Pedro Sánchez, en la Casa Blanca – Bloomberg (12)

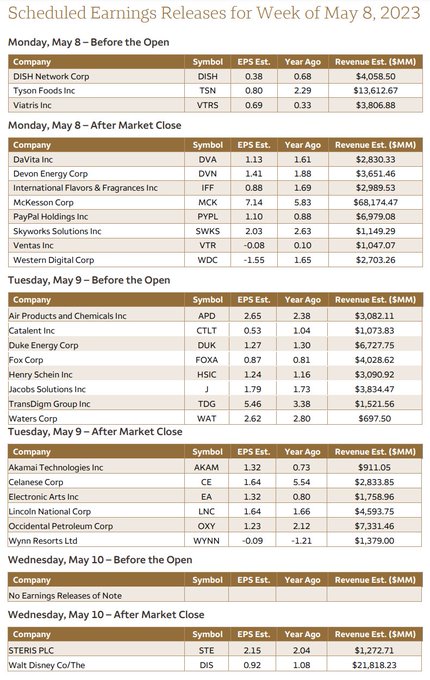

Resultados empresariales previstos para esta semana

Fuentes: Reuters / Bloomberg / Factset / Disruptor stocks / The Transcript / Earnings Whisper / Wall Street Horizon / Christophe Barraud / Walter Bloomberg / WSJ / Nikkei Asia / FT /

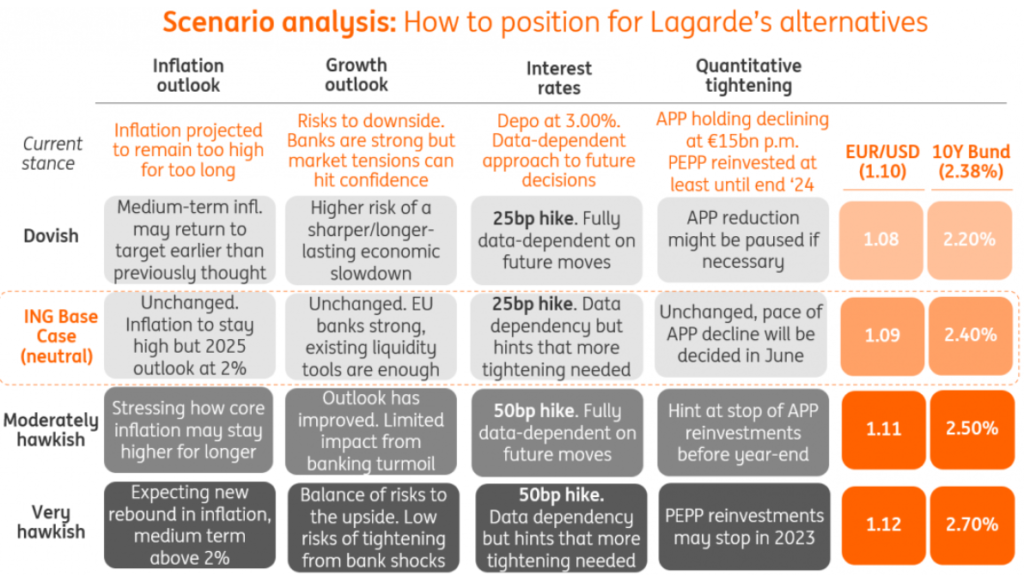

Preparación de cara a la Reunión del Banco Central Europeo BCE

Preparación de cara a la Reunión del Banco Central Europeo BCE

Preparación de cara a la Reunión del Banco Central Europeo BCE

- Los traders cotizan por completo en una tasa máxima del BCE del 3,5% por primera vez en una semana

<br>

- El mayor desafío para el BCE será decidir entre un aumento de la tasa de 25 pb y 50 pb, así como la comunicación adecuada en el futuro, dijo Veronika Roharova, directora de economía de la zona euro de Credit Suisse.

<br>

- La economía de la zona del euro está demostrando ser mucho más resistente de lo que muchos esperaban, dijo Andrzej Szczepaniak, economista de Nomura, quien predice dos aumentos de tasas de medio punto más en mayo y junio, y un pico de 4,25% en julio.“Ahora no es el momento de dar un paso atrás.

<br>

- Es muy posible que en unos meses, y en retrospectiva, las decisiones de mayo y junio sean etiquetadas como un 'error de política, dijo Carsten Brzeski, jefe global de macro de ING. Él predice que las tasas alcanzarán su punto máximo ese mes en 3.5%

Últimos comentarios de los miembros del BCE

<br>

- Schnabel del BCE: No se descarta una subida de tipos del BCE de 50 puntos básicos la próxima semana

<br>

- Holzmann del BCE aboga por una subida de tipos de 50 pb