Informe de cara a la reunión de la FED #FOMC

El miércoles, la Fed realizará su actualización de política monetaria para mayo.

Las expectativas son que esta sea la subida final de 25 pb para este ciclo de ajuste, ¿lo será?

¿Y qué pasa con QT y los recortes de tasas a finales de este año?

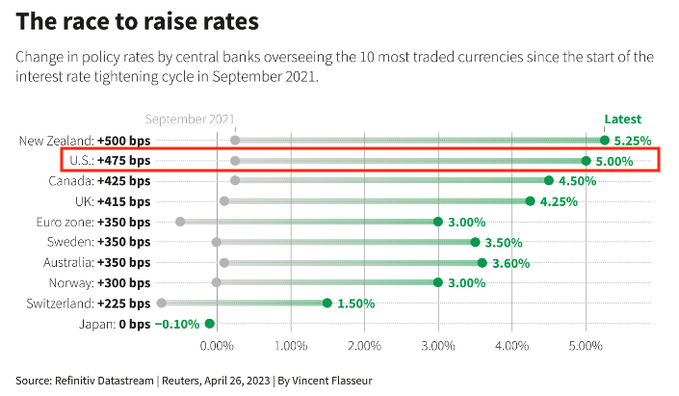

2/ La Fed ha liderado este ciclo de endurecimiento (junto con el RBNZ) subiendo +475 pb en poco más de 12 meses.

El endurecimiento se acerca a sus etapas finales a medida que alcanzamos la tasa terminal de la Fed comunicada que se comunicó al mercado en marzo.

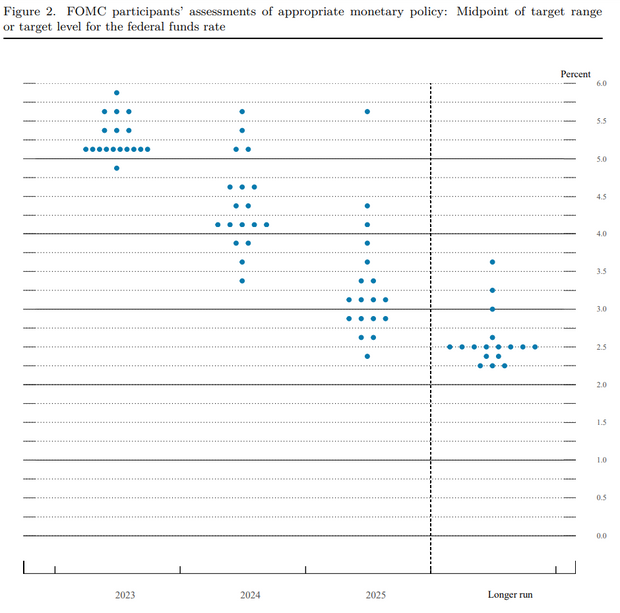

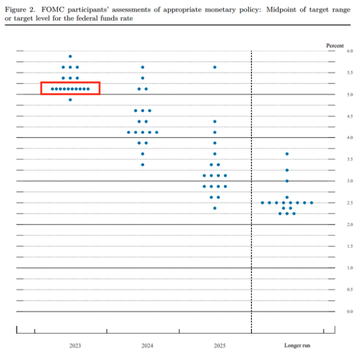

3/ Un aumento de 25 pb nos ubicaría justo donde la mayoría de los participantes del FOMC ven la tasa terminal para este ciclo --> 500-525 pb.

Entonces, según la orientación de la Fed, esta subida debería ser la última.

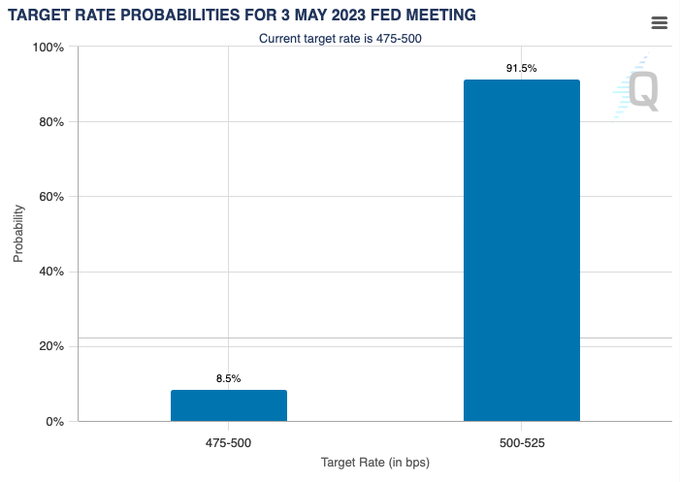

El mercado da una probabilidad del 92% de que la Fed suba 25 pb el miércoles.

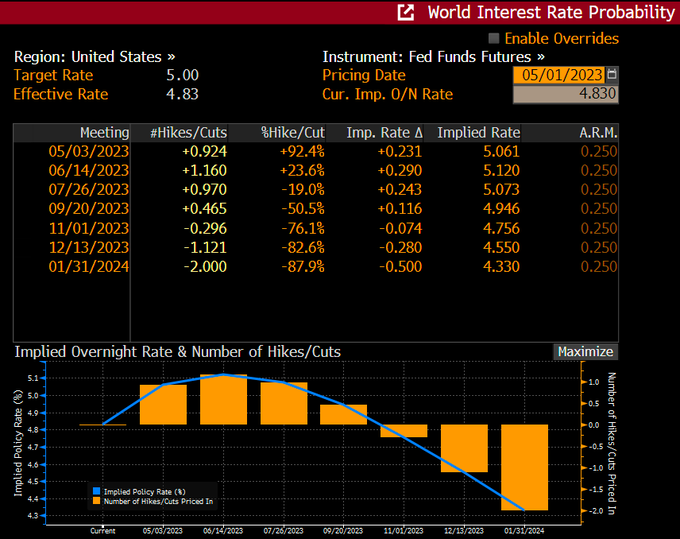

4/ Después de esta reunión, el mercado está descontando una pausa en junio (con ~60% de probabilidad) y 50pb de recortes para diciembre de este año.

El precio de mercado en los recortes de tasas va en contra de la orientación a futuro de la Fed hasta la fecha.

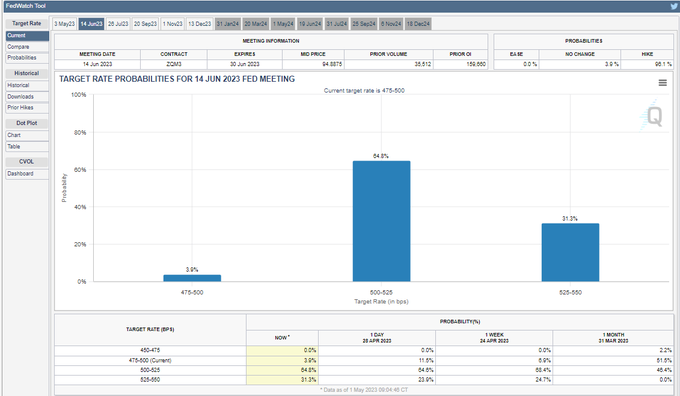

Probabilidades de subida de tipos por parte de la FED de cara al 14 de junio : - 1 en 3 de una subida de la Fed - 2 en 3 de una pausa de la Fed

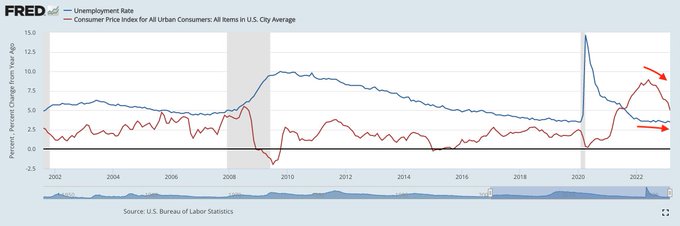

5/ El FOMC ha sostenido que es posible que las tasas deban mantenerse más altas durante más tiempo, hasta que la inflación alcance su objetivo del 2 % (actualmente >4 %).

En la reciente reunión de la Fed en marzo, el punto revisado de la Fed implicaba que los recortes de tasas no se producirán hasta al menos 2024.

6/ Sabemos que se avecina una pausa, más temprano que tarde. Pero la imagen se vuelve menos segura en 3-4 meses de lo que es aquí.

El retraso entre lun. la acción política y el impacto que tiene en los datos deberían mostrarse en los próximos 3-4 meses.

La forma en que reaccione la Fed dependerá de la dependencia de los datos a partir de aquí.

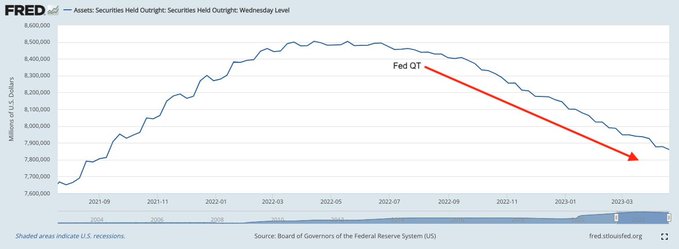

7/ Espere que el comentario sobre el ajuste cuantitativo tenga el mayor impacto el miércoles.

La Reserva Federal actualmente está liberando $ 95 mil millones de activos / mes --> aproximadamente - $ 644 mil millones en liquidez retirados del mercado desde abril del año pasado.

8/ El Tesoro ha compensado ese impacto negativo de liquidez en su mayor parte, pero ese puede no ser el caso al entrar en el segundo semestre.

TL;DR --> Las inyecciones de efectivo de TGA serán menores, y si QT permanece en los niveles actuales, la liquidez se agotará rápidamente.

9/ De ahí la importancia de QT y los comentarios al respecto esta semana...

Si la Fed mantiene los esfuerzos QT actuales por más tiempo = los activos de riesgo son más bajos.

Si la Fed se compromete a calmar el QT en los próximos meses = activos de riesgo al alza.

10/ Los problemas bancarios en curso también influirán en la decisión y los comentarios de la Fed esta semana.

En la actualización de marzo, Powell mencionó que la crisis es efectivamente un aumento de la tasa de 25 pb, si no más --> los bancos tal vez endurezcan los préstamos en respuesta a la perspectiva sombría.

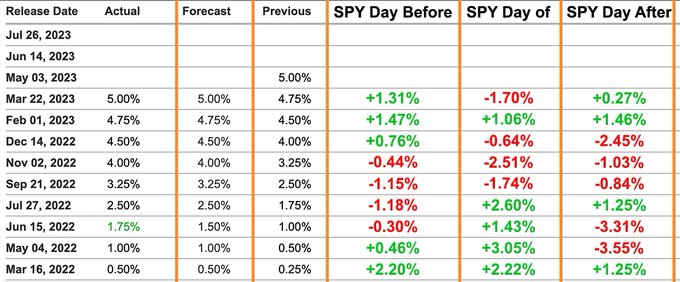

Así fue la reacción en el SP500 el dia antes, el mismo dia y el dia despues de cada reunión de la FED